Comment faire des placements financiers ?

Les placements financiers peuvent être réalisés soit en direct, soit de manière indirecte via des véhicules dédiés ou des sociétés holding. Si l’objectif reste de réaliser un gain financier, il y a principalement deux optiques possibles :

- La recherche d’un rendement récurrent (intérêts, dividendes…) ;

- Ou la recherche d’une plus-value à terme.

In fine, ces deux notions se rejoignent en partie, car l’augmentation des flux financiers reçus sera censée influencer favorablement la valorisation de l’actif détenu. Cependant ce n’est pas toujours le cas : par exemple une entreprise peut avoir un dividende stable mais une valorisation qui augmente du fait d’un ratio prix/bénéfice plus élevé (et inversement).

Quels sont les types de placement financier ?

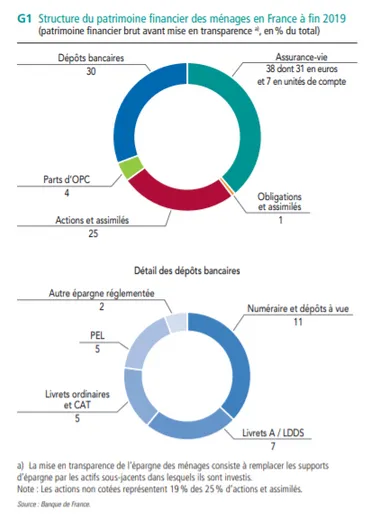

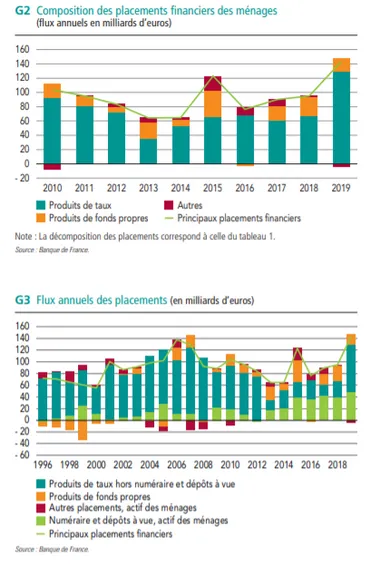

Concernant les ménages, les placements financiers sont l’une des composantes principales de leur patrimoine, aux côtés des placements immobiliers. Le patrimoine financier des ménages français s’élevait ainsi à 5.437 milliards d’euros fin 2019. Dépassant pour la première fois le seuil des 5.000 milliards d’euros d’encours en valeur de marché. Une part de 14% soit 772 milliards étant constituée de livrets d’épargne réglementés (Livret A, PEL…). Cette épargne implique un flux annuel de placement de 143 milliards d’euros.

L’éventail des placements est théoriquement très large (actions cotés, SCPI, SICAV, obligation, obligations cotés ou non cotés, fonds, assurance-vie et unités de compte…). En pratique, entre cigale et fourmi, les Français restent relativement averses au risque dans leurs placements. D’où les difficultés à réorienter l’épargne des français vers les PME et vers une approche plus productive. Les français ont longtemps privilégié l’assurance-vie et les contrats euros, même si la baisse des rendements a commencé à provoquer des décollectes. La loi Macron a permis l’émergence de nouvelles offres tel que le crowdfunding qui permet de financer directement et facilement des PME. Avec le Covid-19 le gouvernement a également créé le label « Relance » pour essayer de flécher l’épargne des Français vers les entreprises.

Malgré un système social protecteur, les français ont un taux d’épargne (investissement/revenu) plus élevé que leurs homologues européens. Dans un contexte où les taux d’épargne ont augmenté partout avec la crise du Covid, ce taux a atteint 18,8% en France fin 2020 ! Un sondage d’AXA IM auprès d’un échantillon représentatif de Français, faisait cependant apparaitre un certain hiatus :

Tout en souhaitant viser un rendement de 5% par an, une grande majorité de Français (75%) déclarait préférer « ne rien gagner plutôt que de prendre le risque de perdre ».

AXA Investment Managers

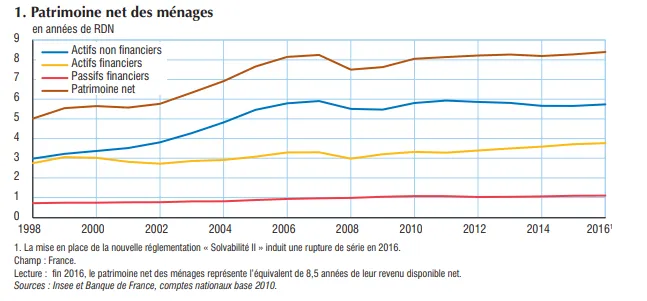

Selon l’INSEE (2016) les actifs financiers restaient minoritaires par rapport aux actifs net non financiers - majoritairement l’immobilier – qui représentaient 60% du patrimoine net. Ce patrimoine net représentait en moyenne par ailleurs (2016) environ 8,2 années de revenus net.

Cette typologie de placement financiers se retrouve dans la comptabilité des entreprises, les fameuses Valeurs Mobilières de Placement (VMP) qui sont inscrites au bilan des entreprises. Elles sont réputées liquides et utilisées avant tout pour booster le rendement de la trésorerie. La gestion de la trésorerie de l’entreprise doit cependant rester prudente et ne pas mettre en danger l’exploitation.

A titre d’exemple, investir en crowdfunding peut désormais permettre à des entreprises de prêter une partie de leur trésorerie à d’autres PME, pour viser un rendements brut de 2,5% à 8%/an, mais doit rester un placement minoritaire dans ses placements de trésorerie, afin de maîtriser le risque et la liquidité. Récemment Elon Musk, le fondateur du constructeur automobile Tesla – devenu par le jeu des marchés première fortune mondiale – avait fait sensation et provoqué un petit séisme en déclarant avoir placé 1,5 milliards de dollars en Bitcoin afin de diversifier ses placements de trésorerie… Une annonce à laquelle Bill Gates s'était empressé de réagir, mettant en garde les investisseurs “moins riches qu'Elon Musk” qui seraient tentés de le suivre, sans en mesurer les risques.

Les différentes modalités de placement

Il est possible pour les particuliers d’investir en direct ou via des holding (ce qui peut avoir un impact sur la fiscalité). L’utilisation d’un compte schéma spécifique (PEA, PEA-PME, contrat d’assurance-vie…) peut également permettre d’optimiser la fiscalité.

En entreprise, à partir d’une certaine taille, la fonction d’effectuer des placements financiers et de gérer les liquidités et la trésorerie est dévolue au DAF ou au trésorier d’entreprise.

Tout placement financier doit tenir compte de l’horizon de placement (et des contraintes de liquidité) et intégrer le risque et le niveau de rendement visé. Cette approche doit rester cohérente avec les objectifs et respecter certaines bonnes pratiques (diversification notamment).

Pour les particuliers, être accompagné par un professionnel (banquier privé, CGP, conseiller financier) permettra de déléguer une partie de la gestion, et de définir une approche plus ou moins personnalisée. Elle permet de définir notamment précisément le profil de risque adopté en termes d’allocation. Selon les expériences, les investisseurs peuvent avoir le statut de « client professionnel » ou de « client non-professionnel » suivant des critères mis en place par l’AMF.

Dans le cadre du crowdlending, le prêt en direct à des PME se fait par le prisme et le conseil d’une plateforme agréée par l’AMF. Chaque projet dispose d’une notation en termes de niveau de risques, et des recommandations sont apportées aux investisseurs sur les bonnes pratiques à adopter.

Avec la digitalisation on a vu apparaitre des solutions dites de « robo-advisor » qui visent à permettre de bénéficier à moindre coût d’une approche personnalisée en termes de placement. L’offre ambitionne de se rapprocher de celle proposée par les banques privées pour les plus gros patrimoines. Mais le système peine cependant à trouver un équilibre financier et n’a pas encore vraiment trouvé son public.

Mesurer le gain d’un placement financier

Les gains d’un placement financier sont le résultat de produits récurrents (intérêts, dividendes) ou d’une plus-value à la revente finale. Cela suppose a priori deux approches :

- En termes de flux ;

- Et en termes d’horizon de placement.

Au-delà des gain issus des placements financiers, il est important de calculer le rendement net de ses investissements : cela passe par mesurer le Retour sur Investissement (ROI) et le Taux de Rendement Interne (TRI). L’utilisation de l’effet de levier peu en effet booster (ou au contraire annihiler un investissement) en décuplant la capacité d’investissement des fonds propres. Le risque augmente cependant proportionnellement avec l’effet de levier.

Une fiscalité des placements financiers désormais unifiée en France

Hormis l’immobilier qui continue de bénéficier d’une fiscalité propre (exonération de plus-value sur résidence principale, régime foncier ou IRPP, taxe foncière et IFI), la fiscalité des placements financiers a été considérablement simplifiée et unifiée en France.

La loi Pacte a mis fin à l’ISF et introduit la « flat-tax » à 30% sur la plupart des produits de placement. Désormais il n’y a en général pas de différence en termes d’impôts entre des flux d’intérêts ou une plus-value sur des actions. Cela a également mis fin à l’application du barème progressif de l’IRPP sur de nombreux placements. Ce cadre était devenu souvent confiscatoire pour les plus gros patrimoines.

Les non-résidents continuent par ailleurs de bénéficier de leurs règles propres. Un résident belge suivra ainsi sa propre fiscalité et sera par exemple de fait exonéré d’impôt sur les plus-values sur les valeurs mobilières.

Investissements immobilier et PME

Investissements immobilier et PME

Sélectionnés par des professionnels

Sélectionnés par des professionnels

Qui co-investissent à vos côtés

Qui co-investissent à vos côtés

Accès immédiat à tous les projets

Accès immédiat à tous les projets

Inscription gratuite et sans engagement

Inscription gratuite et sans engagement

Plateforme régulée par l'AMF

Plateforme régulée par l'AMF