Le crowdfunding vous permet d’associer risque, rendement et liquidité

Les projets proposés sur la plateforme WeShareBonds sont issus d’une sélection par notre équipe crédit, fondée sur la cohérence du projet, l’historique, le profil de risque, et la qualité de crédit perçue chez les candidats.

Le rendement net perçu par les investisseurs ne repose pas sur des notions de revalorisation comme en equity, mais sur la capacité de remboursement de l’emprunteur et la maîtrise du taux de défaut de notre portefeuille. Celui-ci dépend de la capacité de WeShareBonds à continuer de proposer des emprunteurs de qualité, et d’une bonne diversification de votre portefeuille en tant investisseur pour répartir le risque.

Notre mission consiste à sélectionner et à vous présenter des opportunités de prêts présentant un profil de risque optimisé. Etant donné la nature des prêts que nous vous proposons (in fine ou amortissable, court ou moyen-terme) vous percevez des flux financiers réguliers (généralement mensuels) constitués d’intérêts et de capital remboursé.

Exemple :

Dans le cadre du financement d’un projet de promotion immobilière, nous analysons l’historique de l’opérateur et les fondamentaux du projet proposé. Nous prêtons alors sur une durée « in fine » alignée sur la durée du chantier prévue jusqu’à la livraison du programme (12-24 mois).

Lors du débouclage de l’opération, l’entrepreneur procède aux remboursements de ses dettes (auprès des banques et des prêteurs de WeShareBonds).

Certaines garanties (cautions, sûretés) peuvent-être exigées. L’avantage est d’offrir un rendement élevé à moyen-terme (jusqu’à 12%/an) et d’éviter aux opérateurs de partager leur marge avec des co-promoteurs. Les fonds empruntés leurs permettent de saisir immédiatement de nouvelles opportunités sans avoir à attendre l’achèvement des opérations en cours.

Moins de contraintes et plus de rapidité avec WeShareBonds

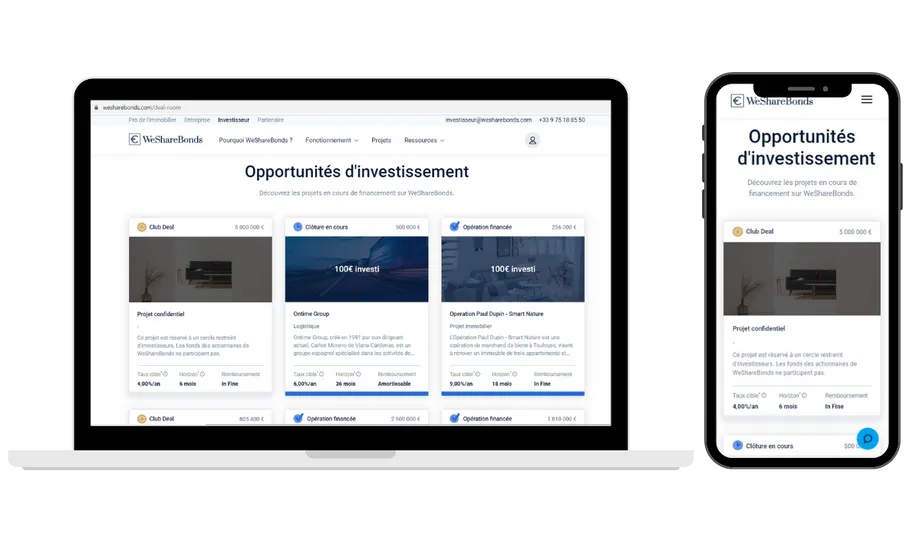

WeShareBonds vous permet d’accéder à un espace personnalisé et sécurisé où vous retrouvez l’ensemble des documents (contrats, échéanciers, attestations...) relatifs à vos investissements.

Au-delà de ces fonctionnalités, WeShareBonds vous propose d’utiliser l’outil WeBot, un « robot d’investissement » qui vous permet d’automatiser vos investissements dans les projets en fonction de critères à votre main. Vous avez également ainsi la certitude d’investir en priorité dans tous les projets qui correspondent à vos critères.

WeBot vous permet aussi d’investir automatiquement vos liquidités disponibles :

- en déposant le capital à investir sur votre compte WeShareBonds,

- ou en optant pour un prélèvement bancaire à chaque investissement.

Vous investissez ainsi dans les opérations qui correspondent aux critères que vous aurez fixés (scoring, taux, durée, montant...), tout en respectant vos contraintes personnelles (limite mensuelle d’investissement par exemple). Cette approche ergonomique peut vous aider à mettre en place un flux d’investissement régulier afin de vous constituer un portefeuille diversifié, pour vous apporter à terme un flux de revenus complémentaires.

Investissements immobilier et PME

Investissements immobilier et PME

Sélectionnés par des professionnels

Sélectionnés par des professionnels

Qui co-investissent à vos côtés

Qui co-investissent à vos côtés

Accès immédiat à tous les projets

Accès immédiat à tous les projets

Inscription gratuite et sans engagement

Inscription gratuite et sans engagement

Plateforme régulée par l'AMF

Plateforme régulée par l'AMF